| Allianz Trade: Rata inflatiei in Romania ramane cea mai mare din regiune |

| Actualitatea interna Publicat de AG&F 05 Iun 2024 10:29 |

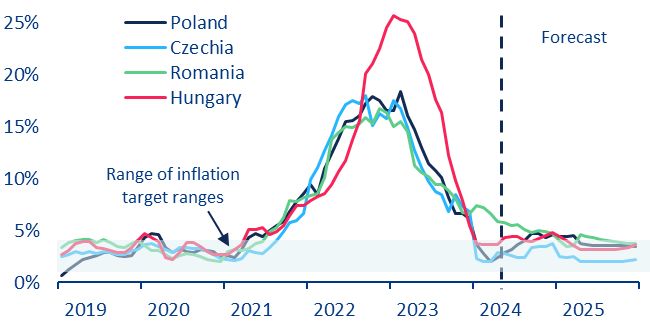

Pe pietele din Europa Centrala si de Est este de asteptat ca inflatia sa creasca sau sa ramana peste intervalele tinta ale bancilor centrale pana la finalul anului 2024. Diminuarea ratei inflatiei de consum in CEE din ultimul an a fost peste asteptari, in principal datorita scaderii bruste a preturilor la alimente si energie. Cu toate acestea, datele recente din aprilie arata o revenire a inflatiei in Polonia (2.4% anual, martie 2.0%), Cehia (2.9% anual, martie 2.0%) si Ungaria (3.7% anual, martie 3.6%). Reversul a fost determinat in principal de o crestere mai puternica a preturilor la alimente, in special in Polonia care a reintrodus cota marita de TVA. In Polonia si Cehia, cresterea preturilor la combustibili a jucat de asemenea un rol important, reflectand cresterea recenta a preturilor globale ale petrolului. Analistii se asteapta la o crestere a inflatiei la alimente si energie pentru restul anului, pe masura ce efectele de baza mentionate mai sus se estompeaza. Intre timp, in Romania, desi a scazut la 5.9% anual in aprilie, inflatia a ramas, in continuare, cea mai ridicata din regiune. Pana la finalul anului 2024 este de asteptat ca inflatia de consum in Polonia (4.6% anual in decembrie), Cehia (3.7%), Ungaria (4.8%) si Romania (4.7%)[ Intervalele de inflatie stabilite de banca centrala sunt de 2,0% ± 1pp in Cehia, 2,5% ± 1pp in Polonia si Romania si 3,0% ± 1pp in Ungaria] sa depaseasca din nou intervalele tinta ale bancilor centrale. Pentru 2025 prognozele arata o diminuare treptata, cu exceptia Romaniei, unde acest lucru ar putea dura pana la inceputul anului 2026. Pe pietele din Europa Centrala si de Est este de asteptat ca inflatia sa creasca sau sa ramana peste intervalele tinta ale bancilor centrale pana la finalul anului 2024. Diminuarea ratei inflatiei de consum in CEE din ultimul an a fost peste asteptari, in principal datorita scaderii bruste a preturilor la alimente si energie. Cu toate acestea, datele recente din aprilie arata o revenire a inflatiei in Polonia (2.4% anual, martie 2.0%), Cehia (2.9% anual, martie 2.0%) si Ungaria (3.7% anual, martie 3.6%). Reversul a fost determinat in principal de o crestere mai puternica a preturilor la alimente, in special in Polonia care a reintrodus cota marita de TVA. In Polonia si Cehia, cresterea preturilor la combustibili a jucat de asemenea un rol important, reflectand cresterea recenta a preturilor globale ale petrolului. Analistii se asteapta la o crestere a inflatiei la alimente si energie pentru restul anului, pe masura ce efectele de baza mentionate mai sus se estompeaza. Intre timp, in Romania, desi a scazut la 5.9% anual in aprilie, inflatia a ramas, in continuare, cea mai ridicata din regiune. Pana la finalul anului 2024 este de asteptat ca inflatia de consum in Polonia (4.6% anual in decembrie), Cehia (3.7%), Ungaria (4.8%) si Romania (4.7%)[ Intervalele de inflatie stabilite de banca centrala sunt de 2,0% ± 1pp in Cehia, 2,5% ± 1pp in Polonia si Romania si 3,0% ± 1pp in Ungaria] sa depaseasca din nou intervalele tinta ale bancilor centrale. Pentru 2025 prognozele arata o diminuare treptata, cu exceptia Romaniei, unde acest lucru ar putea dura pana la inceputul anului 2026.Politica monetara in Europa Centrala si de Est va fi prudenta pana la finalul anului 2025

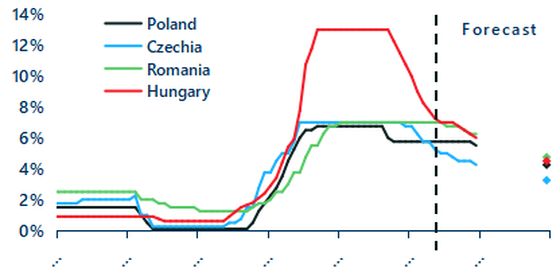

Analistii Allianz Trade preconizeaza ca politica monetara in Europa Centrala si de Est (CEE) va fi moderata pana la finalul anului 2025, avand in vedere perspectiva inflatiei si a bancilor centrale care vor mentine probabil ratele reale ale dobanzilor de politica monetara intr-un secnariu pozitiv. Pe langa cresterea inflatiei, exista si alte motive pentru o politica monetara prudenta in regiunea CEE in trimestrele urmatoare. Printre acestea se numara asteptarile unui ciclu de relaxare monetara moderat de catre Fed si BCE, incertitudinea preturilor petrolului pe fondul crizei actuale din Orientul Mijlociu, precum si cresterea salariilor si politica fiscala relaxata in Polonia, Ungaria si Romania.

In plus, indicatorii de activitate economica pentru primul trimestru determina perspective de crestere imbunatatite, impulsionate de cererea interna (in special in sectorul serviciilor), ceea ce inseamna ca ar putea fi necesar un stimulent monetar redus pentru 2024. In acest context, este de asteptat ca Banca Centrala a Poloniei, care a inceput ciclul de relaxare monetara in CEE cu doua reduceri de rata in septembrie si octombrie 2023, sa mentina rata de politica monetara neschimbata la 5,75% cel putin pana in trimestrul trei al anului 2024. Estimarile aferente unui scenariu de baza sunt ca Banca Nationala a Romaniei va reduce cel mai probabil rata de politica monetara cu un total de 75bps in a doua jumatate a anului 2024, ajungand la 6,25% la finalul anului.

”Totusi, ritmul deficitului fiscal (situat deja la peste 3%, fata de tinta initiala de 5% din PIB la finalul anului) ar putea deraia estimarile noastre de mai sus. Confruntata deja cu o inflatie greu de redus intr-un an electoral in care reducerea cheltuielilor recurente ale Statului nu par sa fie o prioritate, Banca Nationala s-ar putea vedea nevoita sa amane mult asteptatele decizii de relaxare a politicii monetare. Inflatia la finalul lunii Aprilie de 5.9% scade intr-un ritm mai lent decat cel previzionat anterior. Un an agricol mai bun ar putea ajuta in domolirea inflatiei insa cel mai probabil nu va putea compensa cresteri de cheltuieli bugetare de doua cifre, motiv pentru care si asteptarile raman moderate.”, declara CFA - Risk Director in cadrul Allianz Trade

Si Cehia a redus rata de politica monetara cu un total de 175bps in ultimele sase luni, dar va incetini ciclul de relaxare monetara cu o scadere cumulata de 100bps, ajungand la 4,25% la finalul anului 2024. Ungaria a inregistrat pana in prezent sapte reduceri de rata totalizand 525bps din octombrie 2023, dar ciclul de relaxare a fost deja incetinit in aprilie. In 2025 sunt prognozate reduceri moderate ale ratelor in intreaga regiune, in linie cu scaderea inflatiei, insa ratele de politica monetara vor fi probabil mai ridicate la finalul anului viitor.

Figura 1: Perspectivele inflatiei in Europa Centrala si de Est Figura 1: Perspectivele inflatiei in Europa Centrala si de EstIn Turcia, inflatia este de asteptat sa scada treptat dupa ce va atinge maximul in aceasta luna, lucru ce va permite bancii centrale sa inceapa o relaxare monetara prudenta in trimestrul IV. Dupa alegerile din mai 2023, Turcia s-a confruntat cu o revenire puternica si constanta a inflatiei de la 38,2% anual in iunie 2023 la 69,8% in aprilie 2024, in principal din cauza majorarii taxelor, a aprecierii lirei turcesti (TRY) dupa ce Banca Centrala a Turciei (CBRT) a oprit interventiile excesive pe piata valutara si a unei cresteri mari a salariului minim la inceputul anului 2024. Luna aceasta este de asteptat ca inflatia sa creasca din nou la aproximativ 74% anual. Masurile de austeritate anuntate de Ministerul de Finante al Turciei - in principal suspendarea proiectelor de constructii si a achizitiilor neesentiale din sectorul public – vor contribui la reducerea inflatiei in anii urmatori. In acelasi timp, Banca Centrala a Turciei trebuie sa ramana angajata in mentinerea unei politici monetare stricte si a unei rate de politica monetara la 50,0% pana cand inflatia va scadea sub acest nivel spre finalul anului 2024. De asemenea, daca va inceape un ciclu gradual de relaxare monetara in trimestrul IV, rate de politica monetara de aproximativ 45% la finalul anului 2024 si 25% in 2025,vor mentine rata reala a dobanzii intr-un scenariu pozitiv.

Pe piata din SUA, amenintarea privind impunerea unor tarife vamale mai mari pentru bunurile provenite din China este mai accentuata decat impactul real. Pe piata auto, noile tarife vizeaza importurile chinezesti in valoare de 18 miliarde de dolari, in special cele de baterii, China fiind principalul furnizor al SUA. Analistii Allianz Trade prognozeaza ca rata medie ponderata a tarifelor pentru bunurile vizate va creste de la 7,8% la 14,5% in acest an, urmand ca pana in 2026 sa ajunga la 28,3%. Cresterea tarifelor la vehiculele electrice la 100% este in mare parte o miscare simbolica. Tarifele vamale de 25%, impreuna cu restrictiile care impiedica vehiculele electrice cu componente chinezesti sa beneficieze de subventii, au redus deja importurile de din China. Totusi, aceasta masura va readuce in prim-plan mai multe probleme, inclusiv cresterea investitiilor companiilor chinezesti in Mexic, devierea comertului si facturarea falsa. In plus, tot mai multi producatori auto chinezi, produc masinile in Mexic pentru a ocoli tarifele prohibitive catre SUA. Insa, cresterea importurilor de vehicule fabricate in Mexic ar putea genera tensiuni comerciale. Mai mult, devierea exporturilor chinezesti catre SUA prin tari terte pentru a evita taxele, precum si sub-raportarea sau facturarea falsa a importurilor de catre importatorii americani, ar putea creste, determinand autoritatile americane sa adopte masuri drastice la un moment dat.

Miza este insa mai mare pentru Europa. Nu va fi usor sa urmeze exemplul Statelor Unite ale Americii fara a-si afecta propria industrie auto. In prezent, China este cel mai mare exportator de masini noi catre UE atat din punct de vedere al valorii, cat si al volumului, iar vanzarile de vehicule electrice chinezesti au crescut semnificativ. Cu toate acestea, este de asteptat ca UE sa isi intensifice masurile comerciale impotriva Chinei. Seria recenta de anchete anti-subventii, incepand cu industria vehiculelor electrice si extinzandu-se la trenuri, turbine eoliene si dispozitive medicale, indica o schimbare catre o pozitie mai dura in perioada urmatoare.

O crestere moderata a tarifelor de import nu ar schimba prea mult dinamica competitiva. In comparatie cu SUA, Uniunea Europeana nu va actiona la fel de agresiv, deoarece producatorii auto europeni sunt dependenti de China. Astfel, un soc asupra sectorului auto chinez ar avea repercusiuni mult mai mari pentru sectorul auto german decat pentru cel american, de aproximativ 10 ori mai mare raportat la dimensiunea sectoarelor. In plus, producatorii auto germani importa deja o parte semnificativa de masini si echipamente din China in Europa, iar in acest context, tarifele mai mari ale UE ar putea, in cele din urma, sa se intoarca impotriva propriilor producatori auto europeni. Si agricultura, unul dintre putinele sectoare din UE care beneficiaza de un excedent comercial mare cu China, ar putea fi, de asemenea, vulnerabil la escaladarea disputelor comerciale. Prin urmare, orice decizie a Comisiei Europene de a creste tarifele pentru vehiculele electrice chinezesti trebuie insotita de o strategie de consolidare a lanturilor de aprovizionare europene si de acces la minerale pentru a crea un impuls pentru investitiile locale.

Figura 2: Perspective privind rata dobanzii de politica monetara in Europa Centrala si de Est Figura 2: Perspective privind rata dobanzii de politica monetara in Europa Centrala si de EstCe alimenteaza revenirea inflatiei in SUA?

Dupa ce a inregistrat o scadere brusca in 2022 si moderata pe parcursul anului 2023, inflatia a revenit anul acesta in SUA, inregistrand o crestere de 3,8% in primul trimestru. Pe baza anuala, inflatia CPI din SUA a crescut cu +3,4% (-0,1 puncte procentuale fata de martie), in timp ce inflatia de baza a scazut la +3,6% (-0,2 puncte procentuale). In contrast, in zona Euro, inflatia a scazut de la +2,8% anual in ianuarie la doar +2,4% in aprilie.

Conditiile financiare relaxate sunt principala cauza care alimenteaza revenirea inflatiei in Statele Unite ale Americii. Pentru a identifica principalul factor care duce la cresterea ratei de inflatie, analistii au luat in calcul imigratia peste trend, politica fiscala discretionara, conditiile financiare, asteptarile inflationiste, forta de munca, preturile petrolului si perturbarile lantului de aprovizionare. Astfel, conform propriilor analize, conditiile financiare relaxate determina mai mult de jumatate (54%) din presiunile inflationiste. Cu alte cuvinte, in ciuda ratelor dobanzilor mult mai ridicate ale Fed (care au inregistrat un maxim de 5,5% in iulie 2023), conditiile financiare au devenit din ce in ce mai relaxate. Astfel, randamentele scazute ale obligatiunilor corporative, cresterea randamentelor pietei de valori, indicatorii pietei si ai bancilor au indicat o lichiditate ridicata, alimentand presiunile asupra preturilor. Pe fondul unei lichiditati inca excesive, bancile au crescut soldurile de rezerve in ultimele luni, in timp ce fondurile pietei monetare au absorbit emisiunile de obligatiuni. Forta de munca redusa (36%) si politica fiscala relaxata (21%) ocupa urmatoarele doua locuri, in timp ce perturbarile lantului de aprovizionare (-10%) si asteptarile inflationiste (-5%) au contribuit oarecum la atenuarea acestor efecte, desi acestea din urma au ramas peste tinta de 2% a Fed. Presiunile asupra preturilor vor incepe sa se reduca semnificativ in trimestrul patru al anului 2024, pe fondul unei lichiditati excesive. La nivel federal, acordul privind plafonul datoriei, duce la cresterea cheltuielilor discretionare, la nivelul guvernelor de stat si locale, fiind adoptate cresteri modeste ale taxelor.

|

ABONARE REVISTA (click aici): PROIECTE | INVESTITII | REVISTE | INDEX COMPANII

DATE DE CONTACT: Agenda Constructiilor & Fereastra - Tel/Fax: 021-336.04.16, 031-401.63.88

Stiri & Comunicate

Documente

12 aug 2022

07 apr 2022